한국전력공사는 17일 5년 만기, 5억 달러 규모의 글로벌 그린본드를 발행했다고 밝혔다.

한전은 "최근 전 세계적으로 환경에 대한 사회적 관심과 친환경 투자가 증가하는 상황"이라며 "신재생·친환경 사업을 선도적으로 추진하고 국가 온실가스 감축에 기여하고자 그린본드 발행을 결정했다"고 말했다.

한전이 발행한 그린본드는 국내 공기업 사상 최초로 국제연합(UN) 지속가능목표(SDGs)와 사용처를 연계한 것이다.

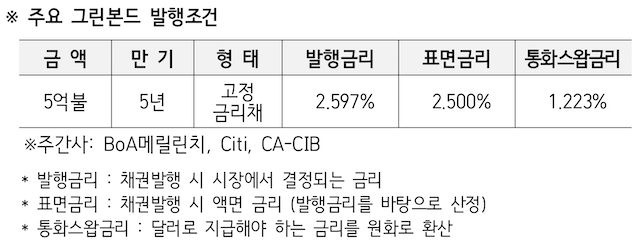

발행금리는 5년 만기 미국 국채금리 1.847%에 국가·기업 신용도 등에 따른 가산금리 0.75%를 더한 2.597%다. 이는 그동안 국내 공기업이 발행한 글로벌 그린본드 중 역대 최저수준이다.

한전 측은 "발행예정액인 5억 달러의 6배에 달하는 30억 달러의 투자수요가 몰리면서 최초 제시 금리(2.847%)보다 0.25%포인트 낮아진 2.597%수준으로 발행했다"고 설명했다.

통화스왑을 통해 원화로 환산해 지급할 금리는 1.223%로, 국내 전력채 발행과 비교해서도 0.414% 포인트 낮은 금리로 조달함에 따라 금융비용을 크게 절감하는 효과가 발생했다고 한전은 말했다.

관련기사

- 한전, 도미니카에 에너지관리시스템 수출2019.06.19

- 한전 "스마트폰 앱으로 전기차 충전하세요"2019.06.19

- 공공에너지 R&D예산 2조원…한수원·한전·가스公 순으로 많아2019.06.19

- 한전, 대구에 국내 첫 초급속 전기차충전소 구축2019.06.19

한전 관계자는 "이번 그린본드 발행은 미-중 무역갈등과 같이 대외 불확실성이 높은 상황에도, 한전의 펀더멘탈에 대한 투자자들의 신뢰와 한전 채권의 높은 투자수요를 확인한 계기가 됐다"고 강조했다.

이어 "한전은 금번 그린본드 발행으로 조달할 자금을 채권에 대한 차환, 국내외 태양광·풍력발전 사업, 전기차 구매·충전인프라 구축사업에 사용할 예정"이라며 "친환경 에너지 기업으로서의 이미지를 제고하고, 조달재원 다변화를 통한 저금리 조달로 금융비용 절감에 크게 기여할 것"이라고 덧붙였다.